本記事では、法人向けファクタリングの仕組みや審査のポイント、メリット・デメリット、会社選びのコツ、会計処理と失敗事例までを、経営者・財務担当者の実務目線でやさしく解説し、安全に活用するための判断材料を提供します。読み終えたときには、「自社はどこまでファクタリングを使うべきか」を具体的にイメージできる状態を目指します。

法人向けファクタリングとは?仕組みと資金調達の基本

ファクタリングの基本構造と「売掛金を現金化する」という考え方

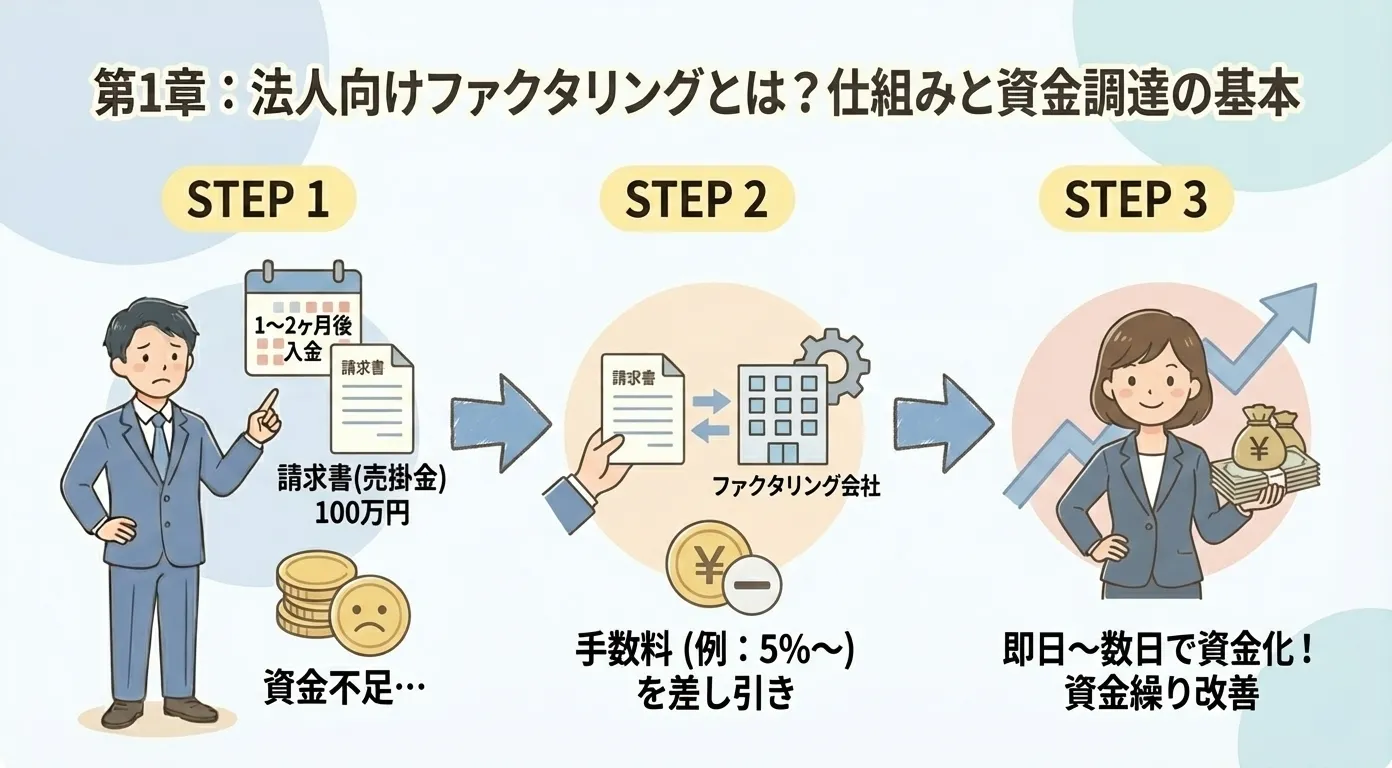

ファクタリングは、売掛金という「まだ入金されていない請求書」を専門の会社に売却し、早めに現金化する資金調達の方法です。法人が商品やサービスを提供すると、多くの取引では30日後・60日後といった支払いサイトが設定されており、請求書を発行してから実際に入金されるまで時間差が生じます。その間も、仕入代金や外注費、従業員の給与、オフィス家賃、税金などの支払いは容赦なくやってきます。

試算表の上では利益が出ていても、銀行口座の残高はギリギリという「黒字倒産予備軍」のような状態に陥りやすいのはこのためです。法人向けファクタリングでは、この入金待ちの売掛金を債権としてファクタリング会社に譲渡し、その対価として請求金額の一部(例えば90%前後)を先に受け取ります。残りから手数料を差し引いた金額は、売掛先からの入金後に精算される仕組みが一般的です。融資のように新たな借入金を増やすのではなく、すでに発生している売上債権を現金に変えるため、貸借対照表上は「売掛金が減り現金が増える」という入れ替えに近い動きになります。

また、審査の軸も通常の融資とは異なり、申込法人の財務内容だけでなく、売掛先(取引先)の信用情報や取引実績、支払い遅延の有無などが重視される点が特徴です。赤字決算や債務超過でも利用できるケースがあるのは、「返済してくれる相手」が申込法人ではなく、その先の売掛先企業だとみなされるからです。一方で、手数料負担や契約条件によっては実質的に高コストな資金調達になりかねないため、「売掛金を前倒しで現金化する」というメリットと、「その分のコスト」を冷静に天秤にかける姿勢が欠かせません。

銀行融資・ビジネスローンとの違いと併用の考え方

融資との違いは「返済義務」と与信の視点──どう併用すると安全か

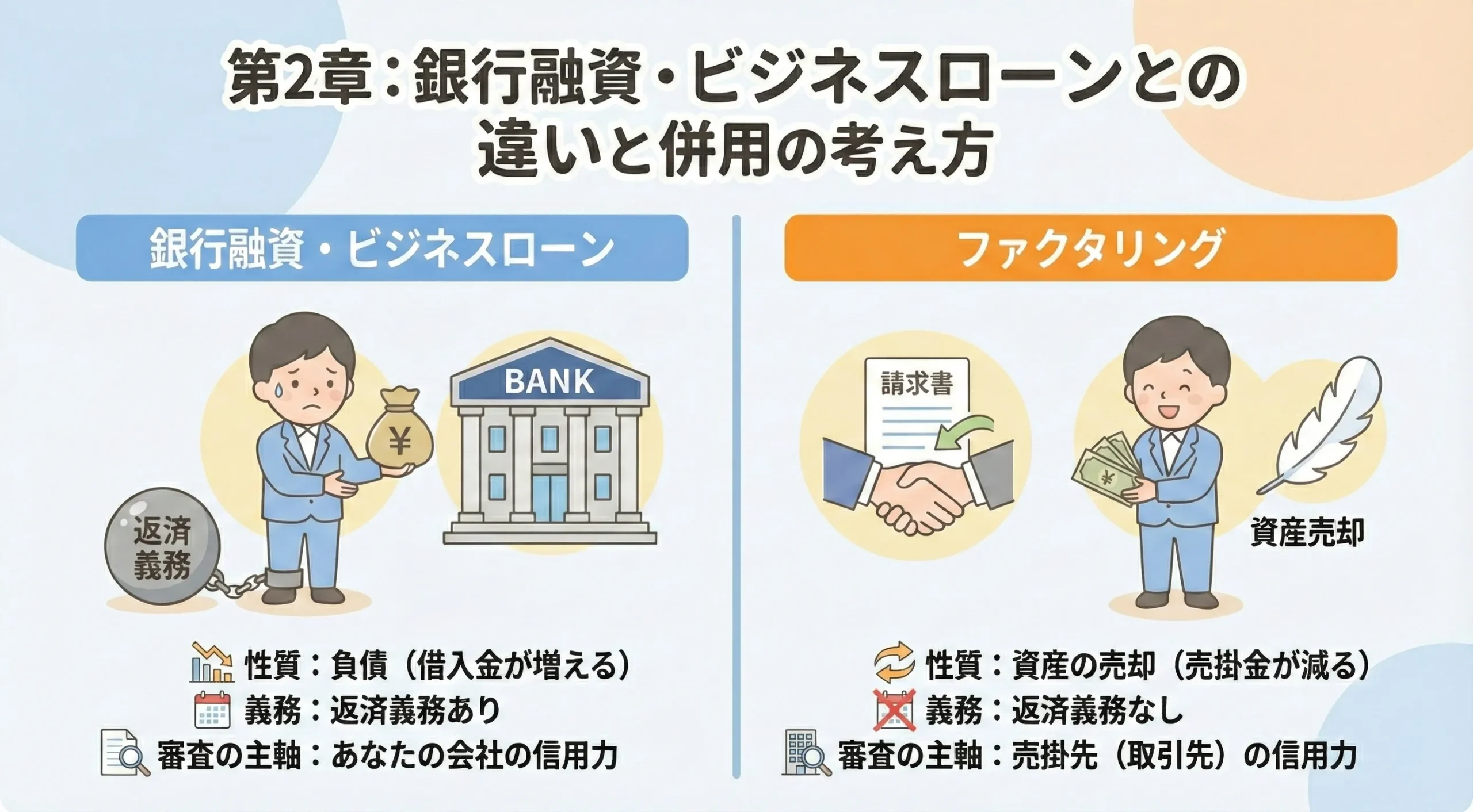

銀行融資やビジネスローンは、契約が成立した時点で借入金が計上され、そこから約定に従って元金と利息を返済していく仕組みです。金融機関は、決算書や試算表、資金繰り表、税金・社会保険の納付状況、代表者個人の信用情報などを総合して「この法人は返済を続けられるか」を判断します。赤字決算が続いていたり、債務超過の状態が長引いていたりすると、新規の融資や増額はどうしてもハードルが上がり、審査の回答までに時間もかかりがちです。

一方でファクタリングは、貸付ではなく「売掛債権の譲渡」です。契約書にも返済スケジュールや利息という言葉は出てこないことが多く、売掛金を現金に変える取引として扱われます。そのため、審査で重視されるのは申込法人の財務内容だけでなく、「売掛先企業の信用度」「これまでの取引実績」「支払い遅延や未回収がないか」といったポイントです。極端に言えば、「申込側の決算は赤字でも、売掛先が大企業で支払い実績が安定していれば利用できる」ケースも少なくありません。

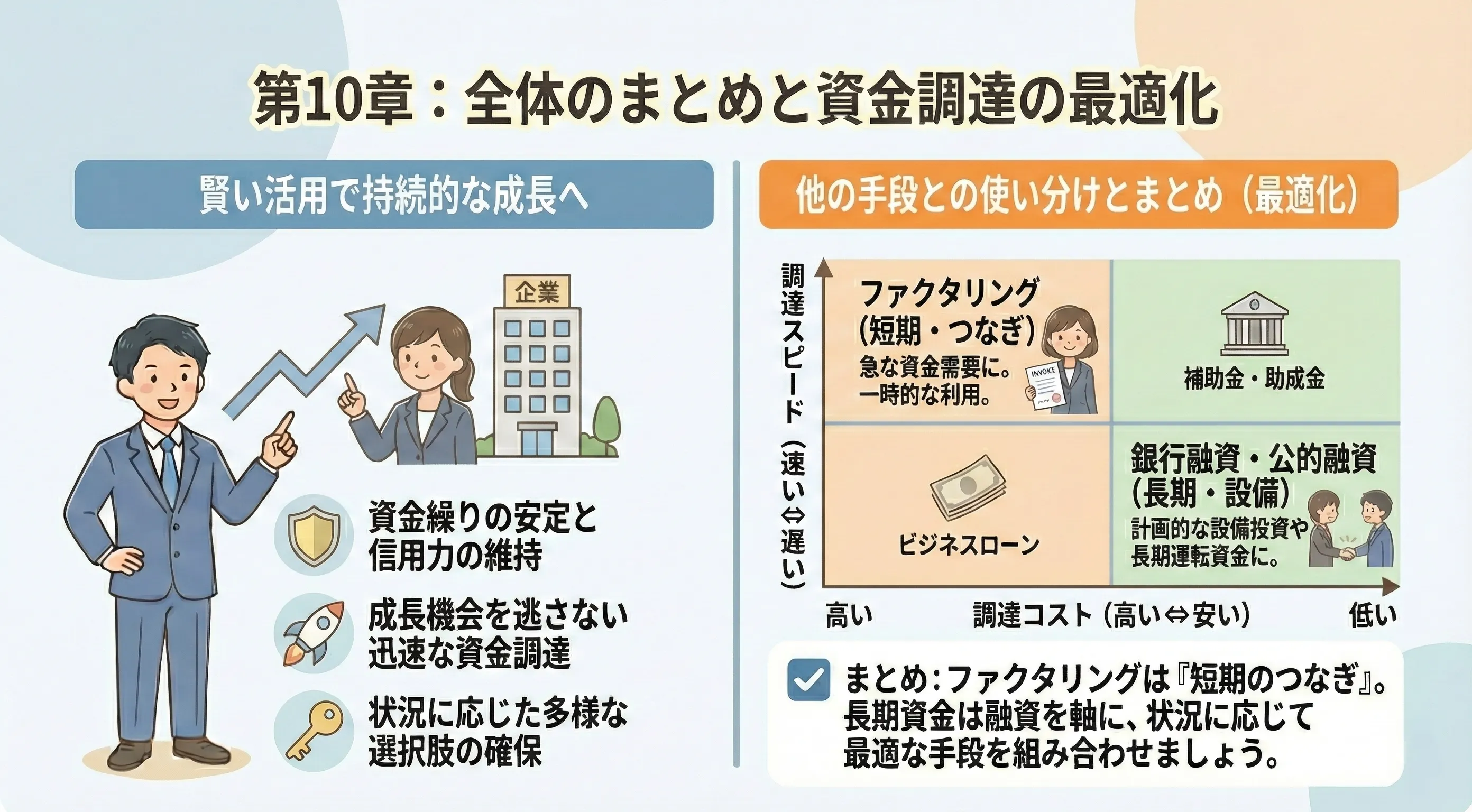

こうした違いを踏まえると、ファクタリングは「銀行融資が通らないから仕方なく使う最後の手段」というよりも、「融資の審査には時間がかかる」「短期的に資金が足りない」といった局面で、資金繰りをつなぐための補助的な手段として位置づけるのが現実的です。

例えば、設備投資や事業拡大のように長期回収の案件は、原則として銀行融資や信用保証協会付き融資を軸に考えるべきです。一方で、売上は伸びているが入金サイトが長く、仕入や外注費の支払いが先に来てしまうような運転資金については、売掛金を活用したファクタリングで一時的なギャップを埋めるという役割分担が適しています。注意したいのは、ファクタリングを常用してしまうと、表面上は借入金が増えていなくても、実質的には手数料という形で資金が流出し続ける点です。

銀行側も、債権譲渡登記の状況や資金繰り表を見れば「ファクタリングに頼っているな」と気づきますので、メインバンクとの関係を重視する場合は、「なぜ利用するのか」「いつまでにどのように改善するのか」を説明できる状態にしておくと安心です。融資とファクタリングはどちらか一方だけが正解というものではなく、資金使途や回収期間、緊急度に応じて組み合わせていくことが、結果として資金調達コストの抑制と信用力の維持につながります。

法人がファクタリングを利用するメリット

資金繰りの安定化と「支払いを守る」という最大のメリット

法人にとっての一番のメリットは、「支払いの遅れを防ぎながら、成長のタイミングを逃さずに済む」という点にあります。売掛金の入金が一か月先、二か月先である一方、仕入代金や外注費、給与、家賃、リース料、税金などの支払いは毎月やってきます。とくに、売上が伸びている最中ほど、仕入や人件費も前倒しで増やさざるを得ず、一時的に資金繰りの圧迫感が増す傾向があります。

このような局面で、売掛金の一部をファクタリングで現金化しておけば、支払いに必要な運転資金を確保しながら、新規の受注や出店、設備増強などのチャンスを活かしやすくなります。もし資金が足りないからといって仕入を絞ってしまえば、せっかくの受注を断ることになり、売上機会の損失につながりますし、外注先やスタッフへの支払いを遅らせれば、信頼低下や離職・取引解消といった目に見えないコストが発生します。実際に、資金調達の相談を受けていると、「売掛先には迷惑をかけたくないが、外注先への支払いは少し待ってもらおうかと思っていた」という声を耳にすることがあります。

しかし、一度支払いを遅らせてしまうと、その噂は業界内で広まりやすく、将来的に条件の良い取引先や人材が集まりにくくなる恐れがあります。ファクタリングを活用してでも「支払いを守る」という姿勢を貫くことは、信用力の維持という意味で大きな価値があります。また、銀行融資と比べて審査のスピードが速く、最短即日や翌営業日で入金が行われるサービスもあるため、「急な追加発注が来た」「大型案件を受注したが、着手金が少ない」といった場面でも対応しやすいのが実務的な強みです。

さらに、ファクタリングは売掛先の信用情報や取引実績を重視するため、決算上は赤字であっても、売掛先が安定した企業であれば利用できるケースがあります。税金や社会保険の一部に滞納がある場合でも、状況を開示しながら相談に乗ってもらえる事業者も存在します。もちろん、手数料は無料ではなく、資金調達コストとして確実に利益を削る要因にはなりますが、「支払い遅延や機会損失による信用低下」と比べてどちらがダメージが大きいかを冷静に計算すると、成長局面ではファクタリングを一時的な安全弁として活用する選択肢も十分に意味があると言えます。

デメリット・リスクと注意点:法人だからこそ起こりやすい落とし穴

高コスト化・悪質業者・信用低下リスクをどう見極めるか

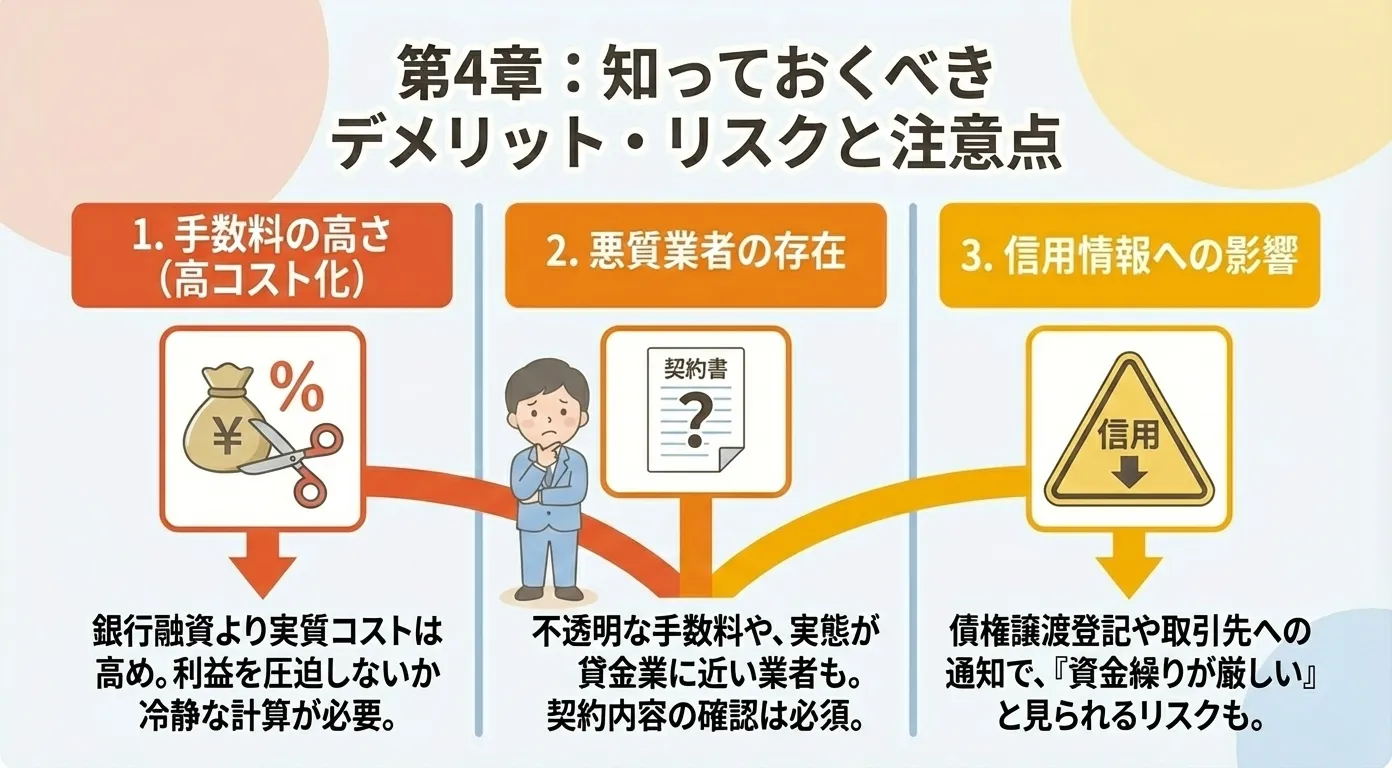

ファクタリングにはメリットがある一方で、法人だからこそ注意したいデメリットやリスクも少なくありません。まず分かりやすいのは手数料負担です。表面的には「何%」という数字だけが強調されがちですが、買取までの日数や利用頻度、売掛金の回収サイトを踏まえて実質金利を計算してみると、銀行融資と比べてかなり高い水準になっているケースもあります。資金繰りが苦しいときほど「とりあえず資金さえ入れば助かる」という心理になりやすいのですが、一度ここで甘い条件に飛びついてしまうと、毎月のように売掛金を現金化しないと支払いが回らない状態に陥りかねません。

また、法人向けファクタリングの市場はここ数年で急速に広がった分、残念ながら悪質業者も存在します。手数料の上限を曖昧にしたり、当初の説明にない事務手数料・調査費用などを後から請求したり、実態は貸金業に近いスキームなのに「ファクタリングだから貸金業登録は不要」と主張するようなケースも報告されています。こうした業者と契約してしまうと、資金繰りが改善するどころか、法的トラブルや多重債務に発展するリスクすらあります。

さらに、債権譲渡登記を行うタイプのファクタリングでは、法務局に「この法人の売掛金が第三者に譲渡されている」という事実が記録されるため、取引先や金融機関によっては「資金繰りが厳しいのではないか」と受け止められる可能性があります。とくにメインバンクとの関係を重視している法人の場合、意図せず信用情報に“ノイズ”を加えてしまう懸念も無視できません。加えて、取引先への通知が必要な3社間ファクタリングでは、「あの会社はファクタリングを使わないと資金が回らないらしい」という噂が広まり、価格交渉力や与信条件に影響する恐れもあります。

最後に、社内管理の観点からも、安易な利用はリスクになります。売上予測や回収サイトをきちんと管理せずにファクタリングに頼り続けると、本来必要だったはずの資金繰り表の作成やコスト管理の意識が育たず、気づいたときには「高い手数料を払い続けているのに、いつまでもキャッシュが楽にならない」という状態に陥りがちです。こうしたデメリットやリスクを正面から認識したうえで、それでも必要な局面だけに絞って使うという線引きを、経営者と財務担当者の間で共有しておくことが大切です。

法人向けファクタリングの種類と契約方式(2社間・3社間・医療報酬など)

2社間・3社間・医療報酬ファクタリングの違いと向き不向き

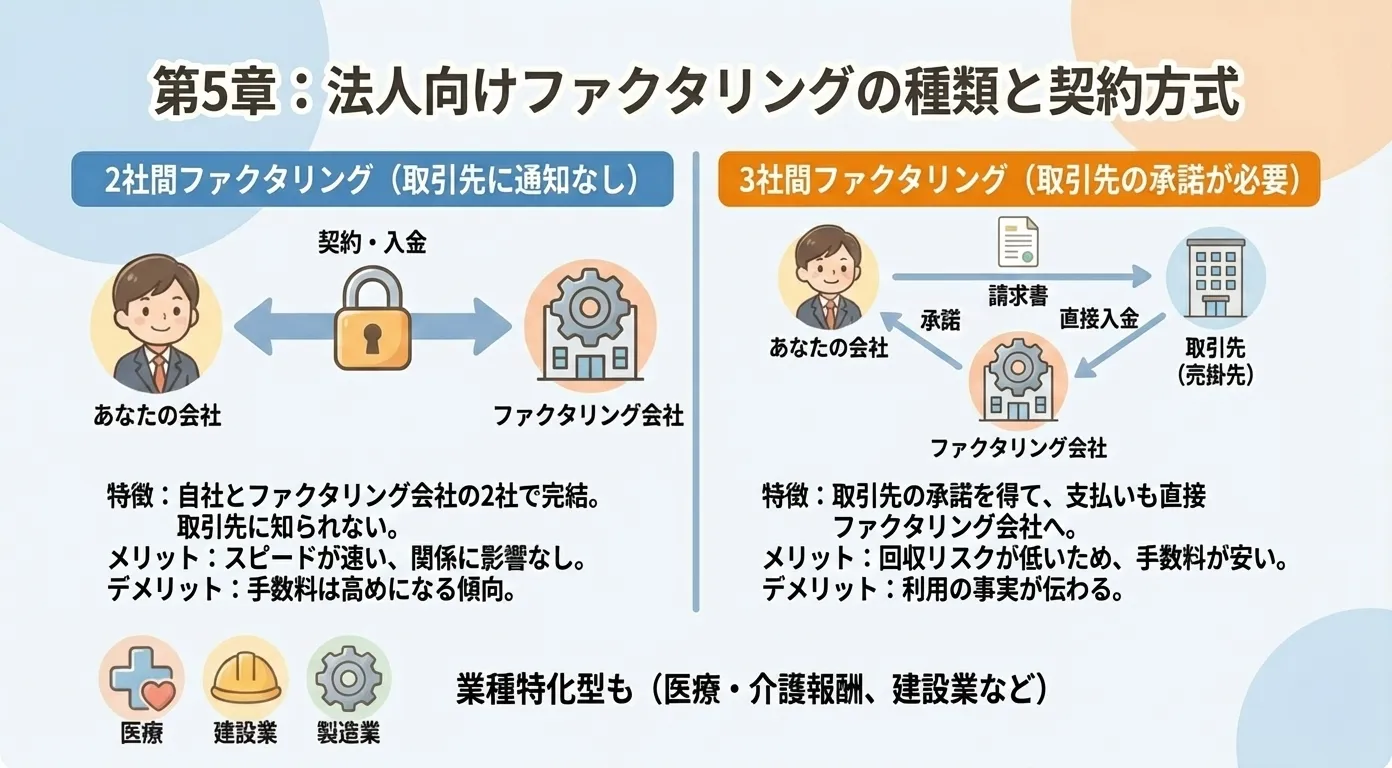

法人向けファクタリングには、大きく分けて「2社間ファクタリング」「3社間ファクタリング」、そして診療報酬や介護報酬、建設業の出来高払いなど特定の業種に特化したタイプがあります。2社間は、申込法人とファクタリング会社の2者で完結し、売掛先には通知しないのが一般的です。その分、取引先との関係に影響を与えにくく、スピードも出しやすい一方で、ファクタリング会社にとってリスクが高いため、手数料がやや高めに設定される傾向があります。

3社間は、売掛先にも債権譲渡の事実を通知し、売掛金の支払先をファクタリング会社に変更する方式です。売掛先から見れば「今後はこの会社に支払えば良い」となるため、回収リスクは下がり、その分手数料は抑えやすくなりますが、「資金繰りが厳しいのでは」と受け取られる可能性がある点は無視できません。

医療・介護報酬ファクタリングは、診療報酬や介護報酬といった公的な請求権を対象にしたもので、支払い元が国保連合会や支払基金であることから、売掛債権の信用度は高い反面、専門的な事務処理と業界知識が必要になるため、対応できる会社は限られます。建設業向けでは、出来高払いの請求書や工事請負代金債権を対象にした商品が用意されていることもあり、元請・下請の構造や工期、検収のタイミングを踏まえた設計になっているかどうかがポイントです。自社がどの方式に向いているかを判断する際は、「取引先に知られたくないのか」「多少知られても手数料を抑えたいのか」「業種特化のノウハウが必要か」といった観点で整理すると選びやすくなります。

同時に、同じ2社間・3社間であっても会社ごとに契約条件や登記の扱いは異なるため、公式サイトの説明や見積もりの段階で、手数料だけでなく契約方式とリスクのバランスを確認しておくことが大切です。加えて、取引基本契約の有無や、継続利用時の手数料見直しルールなど、中長期の付き合い方まで確認しておくと、自社にとって無理のない形で活用しやすくなります。

審査の流れとチェックされるポイント(売掛先の信用情報・決算書など)

必要書類と審査の着眼点――売掛先の信用と取引実績がカギ

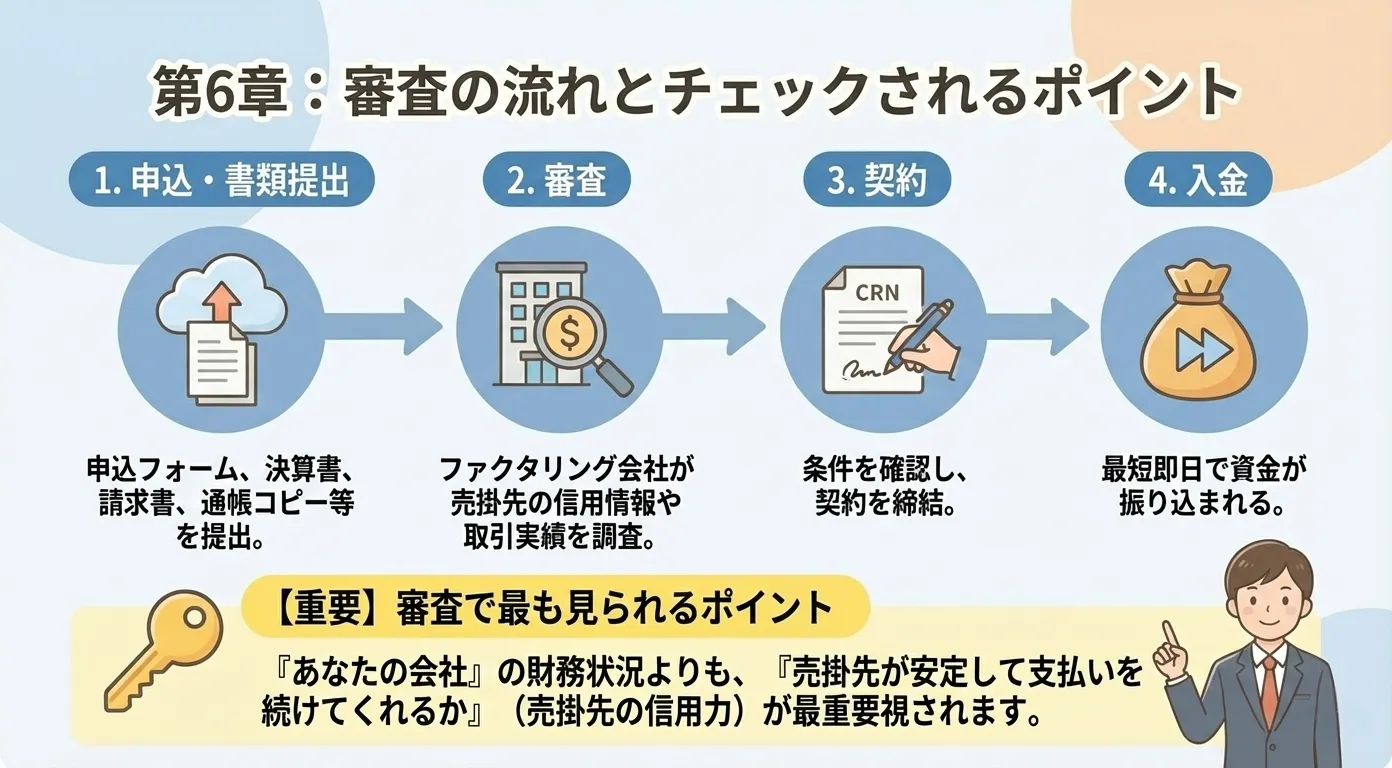

法人がファクタリングを申し込む際の流れは、どの会社でも大きくは共通しています。まず、公式サイトや電話、オンラインの申込フォームから必要事項を送信し、同時に登記事項証明書や代表者の本人確認書類、直近の決算書や試算表、取引のある金融機関の通帳コピー、売掛先への請求書や注文書、契約書などを提出します。

最近はクラウド会計やインターネットバンキングのデータ連携に対応したサービスも増えており、紙の書類を郵送しなくてもweb上で完結できるケースもあります。ファクタリング会社は、これらの資料をもとに、申込法人の財務状況だけでなく、売掛先企業の規模や信用情報、業界の動向、支払サイトや過去の入金実績などを総合的にチェックします。

とくに重視されるのは、「売掛先が安定して支払いを続けてくれるかどうか」と「債権の存在と金額を裏付ける証拠書類が揃っているか」です。税金や社会保険の滞納がある場合や、債務超過が長期間続いている場合でも、理由や今後の改善計画を丁寧に説明することで、取引が認められることもありますが、虚偽の申告や資料の改ざんが発覚した場合は、即座に取引中止となりかねません。

審査をスムーズに通過するためには、あらかじめ必要書類のリストを確認し、最新の決算書や試算表、主要な売掛先ごとの売上推移が分かる資料を整理しておくことが有効です。また、審査担当者とのやり取りでは、「なぜ資金が必要なのか」「今回の資金で何を実現し、いつまでにどのように改善するのか」を具体的な数値で説明できるよう準備しておくと、単なる資金不足ではなく、事業拡大や一時的な資金ギャップを埋めるための前向きな調達であることが伝わりやすくなります。結果として、手数料や買取率などの条件面で柔軟な提案を引き出しやすくなることも期待できるでしょう。

書類の不備や回答の遅れが審査期間の長期化につながることも多いため、社内で役割分担を決め、必要な情報をすぐに揃えられる体制を整えておくことも、結果的に好条件を引き出す近道になります。

法人向けファクタリング会社の選び方と比較ポイント

手数料だけでなく登記・通知・対応範囲まで比較する

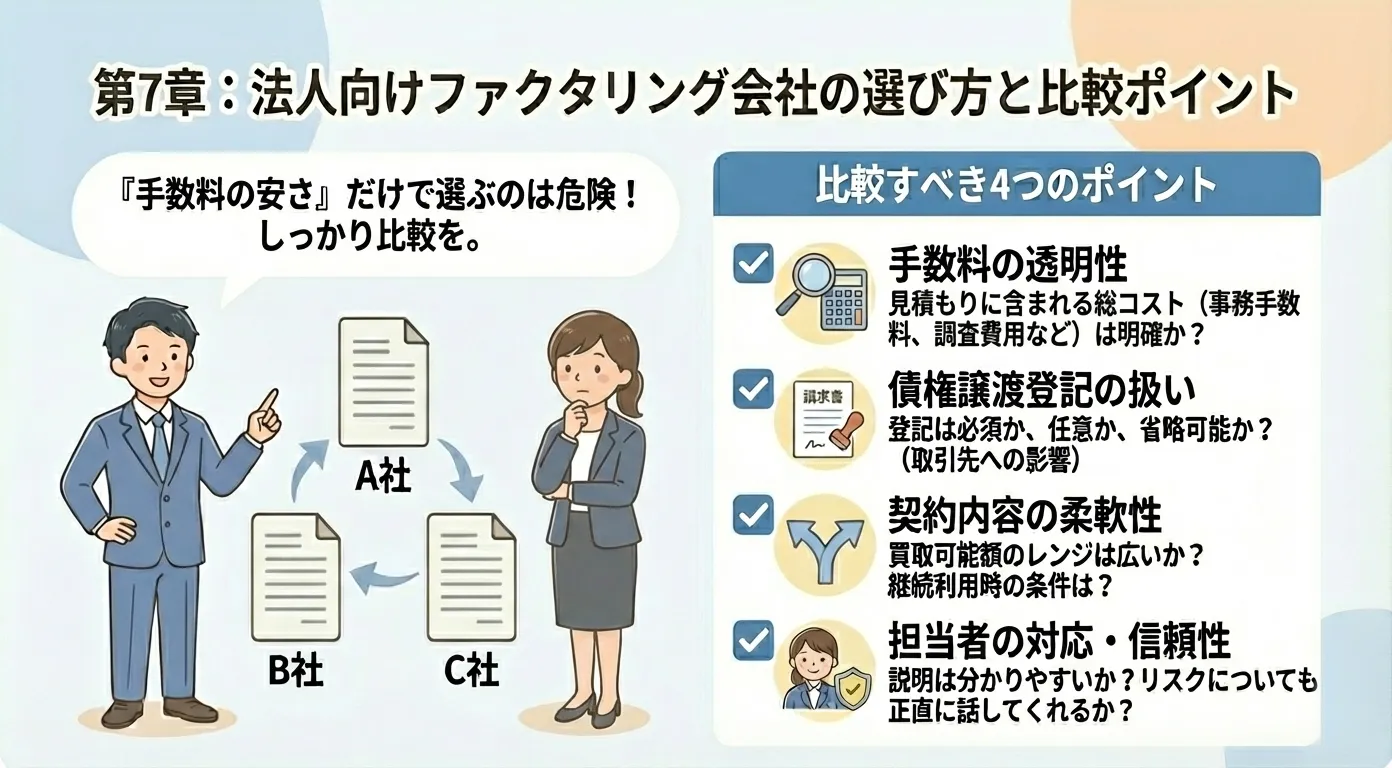

法人向けファクタリング会社を選ぶときに、もっとも分かりやすい比較軸は「手数料の水準」と「入金までのスピード」「買取可能額のレンジ」です。ただ、公式サイトに記載されているのは目安のレンジにすぎず、実際の条件は売掛先や取引実績によって変わります。

そのため、複数社から同じ前提条件で見積もりを取り、「売掛金○○万円を2社間で利用した場合の手数料」「3社間で利用した場合の手数料」「最短の入金タイミング」などを具体的に比較することが重要です。さらに、債権譲渡登記の扱いや、取引先への通知有無も確認しておきたいポイントです。登記が必須か任意か、一定の条件を満たせば登記を省略できるのかによって、取引先や金融機関に与える印象は大きく変わります。

また、オンライン完結に対応しているか、土日祝日の対応や営業時間、最低・最高買取金額、対応可能な業種(建設業・医療・製造業・フリーランスなど)も会社ごとに違いがあります。ランキングサイトや口コミだけに頼るのではなく、各社の公式サイトで「料金体系」「よくある質問」「契約書のサンプル」などを確認し、問い合わせ時の対応スピードや説明の分かりやすさも含めて判断しましょう。

問い合わせの段階で、リスクやデメリットについてもきちんと説明してくれる会社は、契約後のトラブルが少ない傾向にあります。逆に、良い点ばかりを強調し、「今すぐ契約しないと損」「他社より必ず安い」といった煽り文句が目立つ場合は注意が必要です。法人としては、「最も手数料が安い会社」よりも、「自社の業種や売掛先に慣れていて、条件やリスクを正直に伝えてくれる会社」を選ぶことが、長期的には安心な選択になります。

目先の資金繰りに追われていると「今すぐ資金が入るかどうか」だけに目が向きがちですが、半年後・一年後のキャッシュフローや事業計画も併せて検討し、長く付き合えるパートナーかどうかという視点も忘れないようにしたいところです。

法人向けファクタリングの会計処理と財務諸表への影響

仕訳の基本と銀行からの見え方――短期的な流動性と長期的な評価

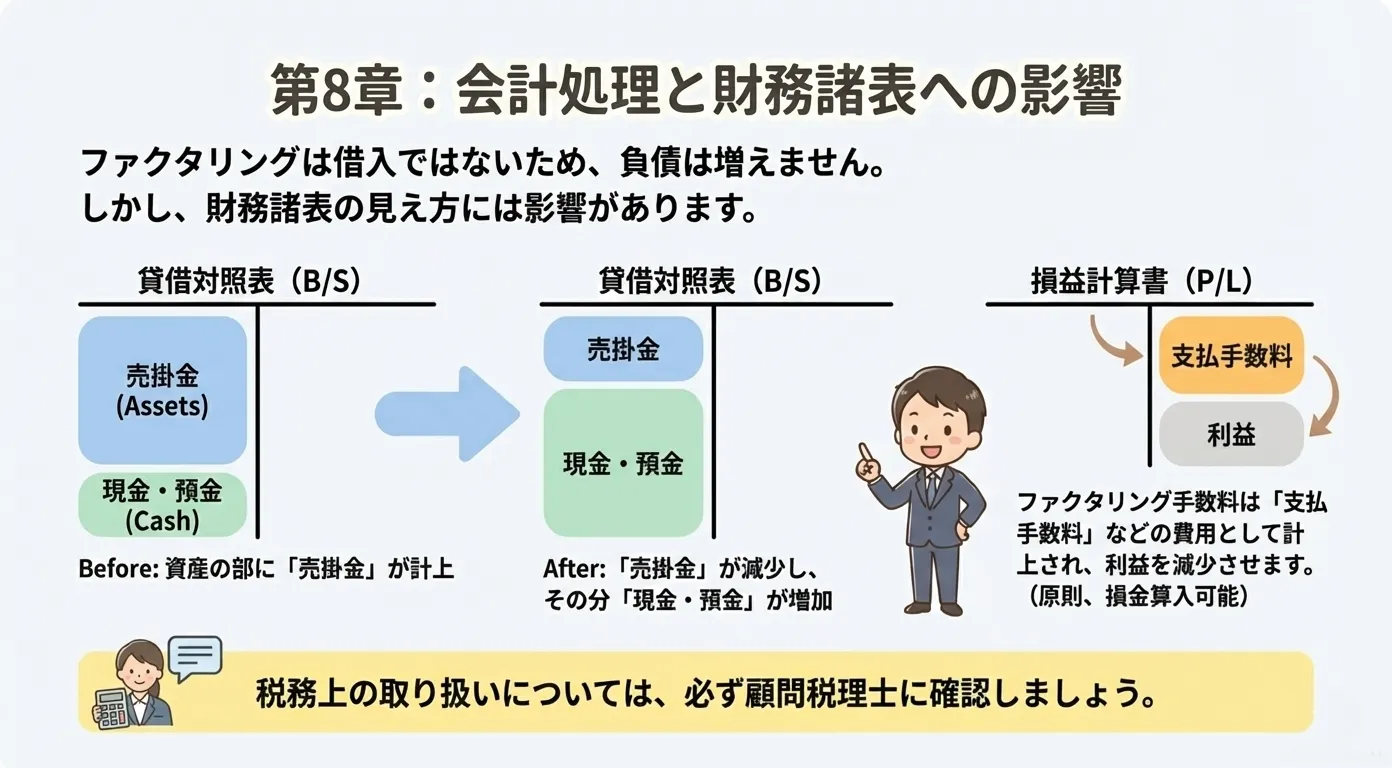

法人向けファクタリングを利用する際には、会計処理と財務諸表への影響も押さえておく必要があります。一般的な2社間ファクタリングでは、売掛金を現金化した時点で「現金(または預金)」と「売掛金」を振り替え、差額を「支払手数料」や「ファクタリング手数料」といった科目で費用計上する処理が行われます。

3社間の場合でも基本的な考え方は同じですが、売掛金の入金先がファクタリング会社に切り替わるため、入金時の仕訳がやや変則的になることがあります。いずれにせよ、手数料部分は原則として損金算入が認められる費用であり、法人税の計算上も経費として扱われますが、税務上の取り扱いについては顧問税理士とも事前に確認しておくと安心です。貸借対照表の見え方としては、売掛金が減少し現金が増加するため、短期的には流動性が高まったように見えますが、裏側では将来入ってくるはずだったキャッシュを前倒しで受け取っているに過ぎません。キャッシュフロー計算書の視点では、

本来は営業活動によるキャッシュフローとして計上されるべき入金を前倒しした形になるため、一時的に営業キャッシュフローが増える一方、翌月以降の入金はその分減少します。金融機関が試算表や資金繰り表をチェックする際には、「なぜ売掛金残高が小さいのか」「なぜ手数料負担が発生しているのか」といった背景も含めて評価されますので、メインバンクにはファクタリング利用の有無や目的を正直に共有しておくことが望ましいです。

また、あまりに頻繁に利用していると、「通常の営業活動だけでは資金が回っていないのではないか」というマイナスの印象を与えかねません。会計上は適切に処理されていても、実態として資金繰りが厳しい状況が続いている場合は、コスト削減や利益率の見直し、資本性資金の導入など、より根本的な対策も合わせて検討する必要があります。とくに中小企業では、経理担当者が少人数で多くの業務を兼務していることが多いため、仕訳パターンや勘定科目の扱いをマニュアル化し、税理士と共有しておくことで、決算期に慌てるリスクを減らすことができます。

失敗事例から学ぶリスク管理と「依存しない」使い方

常用化・自転車操業・悪質業者とのトラブルを避けるために

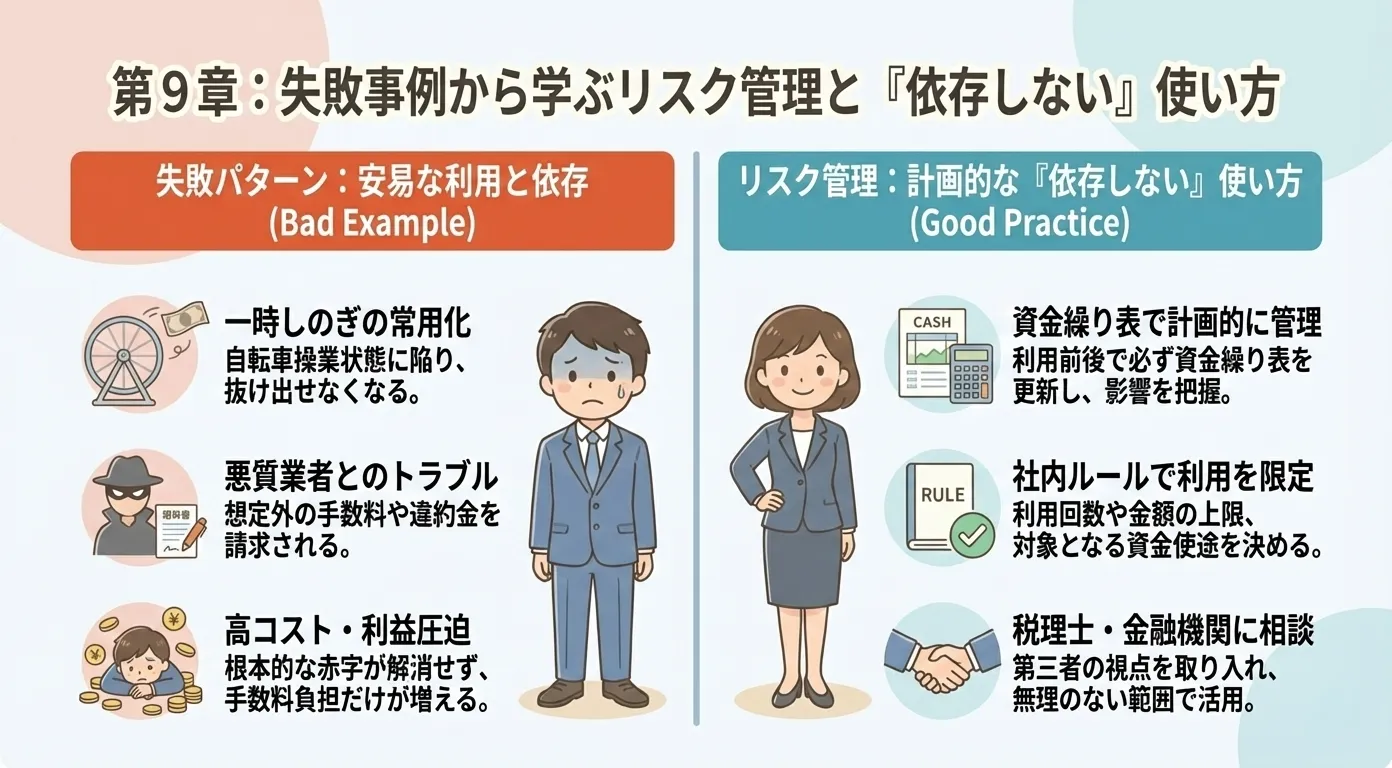

法人向けファクタリングの相談を受けていると、実際に「うまく活用できたケース」と「想像以上に負担が重くなってしまったケース」の両方を目にします。典型的な失敗パターンの一つは、「一時的なつなぎのつもりが、いつの間にか常用になっていた」というケースです。

最初は大型案件の仕入や外注費を賄うためにスポットで利用したものの、その後も売掛金を前倒しで現金化することが習慣化し、毎月のように手数料を支払う構造になってしまうと、利益率がじわじわと削られていきます。資金繰り表をきちんと作らないまま場当たり的に利用を続けると、「ファクタリングで手数料を払っているのに、なぜか現金が残らない」という状態に陥りがちです。

もう一つの失敗パターンは、税金や社会保険の滞納、多重債務と絡んだケースです。もともと資金繰りが厳しい中で、督促を止めるためにファクタリングで資金を入れ、その資金を滞納分の一部に充てるという「自転車操業」に近い使い方をしてしまうと、根本的な赤字要因が解消されないまま、手数料だけが積み上がっていきます。さらに、契約内容をよく理解しないまま悪質な業者と契約してしまい、想定以上の手数料や違約金を請求されてトラブルになった例も少なくありません。

こうした事態を避けるためには、社内で「ファクタリングを利用してよい条件」をあらかじめ決めておくことが有効です。例えば、「新規取引や一時的な売上増に伴う運転資金に限る」「年間の利用回数や金額の上限を決める」「利用前後で資金繰り表を必ず更新する」といったルールを設けておくことで、安易な常用を防ぎやすくなります。また、利用を検討する段階で、顧問税理士や金融機関の担当者に相談し、「この使い方は妥当か」「他に取れる選択肢はないか」といった第三者の視点を取り入れることも、思わぬ落とし穴にはまらないための大きな助けになります。

実際にうまくいった法人ほど、「ルールを決めて、例外的な状況だけで使う」というけじめを大切にしており、その姿勢が結果として銀行や取引先からの信頼維持にもつながっているように感じられます。

どんな法人に向いているか――他の資金調達手段との使い分けとまとめ

自社の資金需要とビジネスモデルに合わせた位置づけを決める

最終的に、法人がファクタリングを使うべきかどうかは、「自社の資金需要が一時的なものか、構造的なものか」を見極めることが出発点になります。一時的な大型案件や季節要因による仕入の増加、新規出店や新商品投入の前後など、将来の売上が具体的に見えている局面であれば、売掛金を前倒しで現金化してチャンスを逃さないようにする、という考え方には十分な合理性があります。一方で、恒常的に利益率が低かったり、固定費の負担が重すぎたりして、そもそも事業構造としてキャッシュが残りにくい場合には、ファクタリングで一時的に資金を増やしても、根本的な問題の先送りにしかなりません。

そのような状況では、価格設定や原価構造の見直し、不要な固定費の削減、場合によっては事業ポートフォリオの組み替えなど、より本質的な打ち手を優先すべきです。他の資金調達手段との使い分けという意味では、設備投資やM&A、長期的な事業拡大にかかる資金は、原則として銀行融資や信用保証協会付き融資、日本政策金融公庫などの中長期の資金で賄い、ファクタリングは「運転資金の山と谷」を平準化するための短期的なツールと位置づけるのが無理のないスタンスです。補助金や助成金、クラウドファンディング、リース・割賦などと組み合わせれば、手元資金だけに頼らずに成長投資を進める選択肢も広がります。

大切なのは、「ファクタリングありき」ではなく、自社のビジネスモデルとキャッシュフローの特徴を踏まえたうえで、複数の手段を比較検討することです。経営者と財務担当者が同じテーブルで資金繰り表を見ながら、「どの時点で、いくら必要なのか」「どの手段を優先し、ファクタリングはどこまで許容するのか」を具体的な数字で共有しておけば、いざというときにも慌てずに判断できるようになります。この記事が、銀行融資以外の選択肢としてファクタリングを検討する際の整理の材料になれば幸いです。

目の前の資金不足に振り回されるのではなく、こうした全体像を整理したうえで一つひとつの選択を積み重ねていくことが、結果的に事業の持続的な成長と、経営者自身の安心感につながっていきます。